NeuquenNews

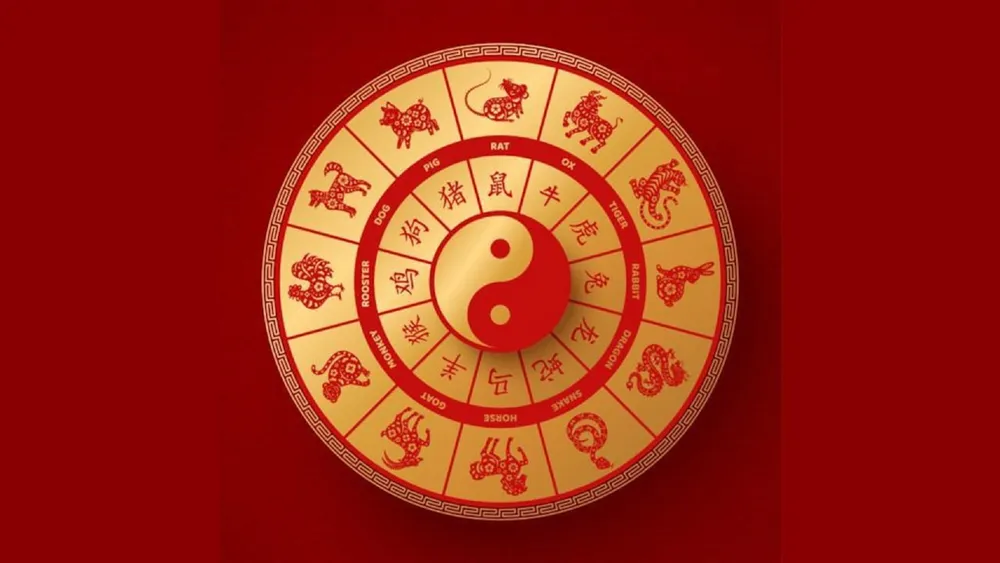

HORÓSCOPO CHINO11/12/2025Jueves de realineación, equilibrio entre deber y emoción, y decisiones que ordenan el cierre de la semana. El jueves 11 de diciembre de 2025 trae una energía de acomodamiento interno y externo. Después de los ajustes del miércoles, hoy se sienten con más claridad las consecuencias de lo que venimos decidiendo. Es un día ideal para equilibrar obligaciones con necesidades personales, sin caer en extremos.

Neuquén Noticias

ACTUALIDAD10/12/2025El informe también detalla que se registraron 369 bajas y destacó el acceso a una base de datos más amplia a partir de la firma de convenios con otras cuatro jurisdicciones provinciales.

Neuquén Noticias

11/12/2025El Banco Interamericano de Desarrollo (BID) aprobó una línea destinada al desarrollo urbano sostenible de Argentina, donde la provincia será la primera operación individual.

Neuquén Noticias

11/12/2025El gremio docente reclama la apertura de la mesa salarial y sostiene la medida de fuerza en toda la provincia.

Neuquén Noticias

MEDIO AMBIENTE11/12/2025Por pedido del Ministerio Público Fiscal (MPF), la exintendenta de Las Lajas, María Angélica Espinosa, será juzgada por la apertura y operación de un basural a cielo abierto entre junio de 2022 y diciembre de 2023.

Neuquén Noticias

ACTUALIDAD11/12/2025Escoltado por el jefe de Gabinete, Manuel Adorni, el Presidente rubricó el texto que ingresó este jueves por el Senado.

Neuquén Noticias

NACIONALES11/12/2025Desde noviembre de 2025 comenzó a regir un nuevo incremento en las remuneraciones mínimas para el personal de casas particulares, una medida que impacta directamente en miles de trabajadoras en todo el país

Neuquén Noticias

ENERGÍA11/12/2025La petrolera colombiana rechazó la oferta de Parex al considerar que su desembarco en el yacimiento norpatagónico transformó su valor estratégico. Con nuevas reservas, más producción proyectada y un portafolio regional ampliado, la compañía sostiene que cualquier propuesta futura debe partir de cifras de “doble dígito” por acción

Neuquén Noticias

11/12/2025Luego de tres días de intensa y angustiante búsqueda, las autoridades confirmaron el hallazgo del cuerpo de Thiago, el adolescente de trece años que había sido arrastrado por la corriente del río Neuquén el pasado lunes