NeuquenNews

HORÓSCOPO CHINO12/02/2026Jueves de firmeza interior, decisiones estables y progreso real. El jueves 12 de febrero de 2026 trae una energía de solidez y construcción. No es un día de impulso ni de cambios bruscos, sino de avanzar paso a paso con coherencia y dirección clara. La vibración favorece el trabajo constante, la consolidación de procesos y las decisiones prácticas que sostienen el largo plazo.

Neuquén Noticias

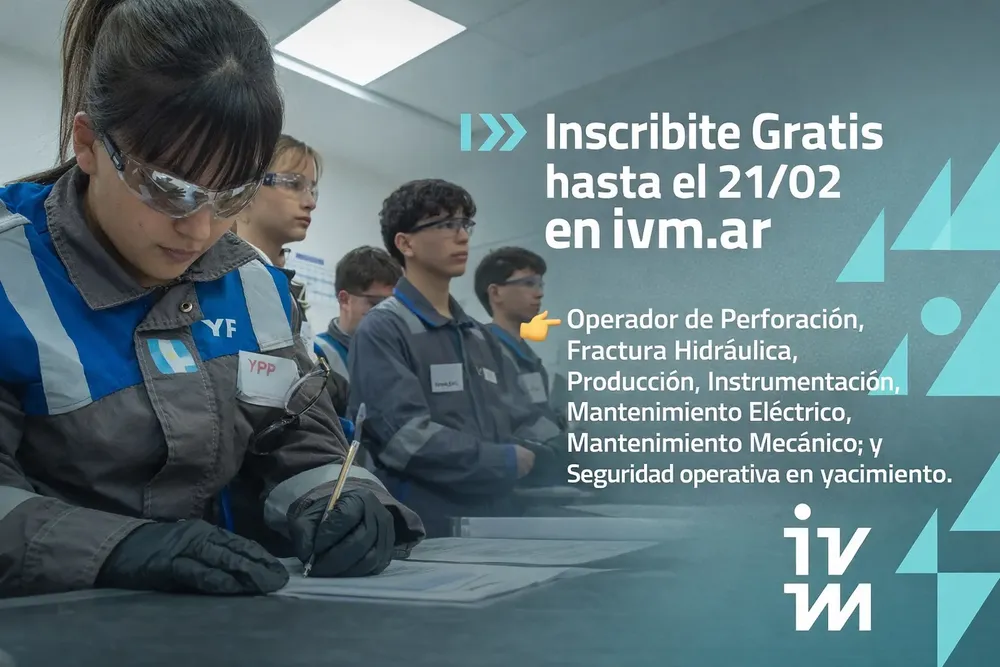

ENERGÍA09/02/2026En un contexto donde el desarrollo de Vaca Muerta exige cada vez más mano de obra calificada, la Fundación YPF impulsa una nueva convocatoria del Instituto Vaca Muerta (IVM), una iniciativa creada por la propia industria para formar a los técnicos que hoy demanda el crecimiento energético del país.

Neuquén Noticias

POLÍTICA10/02/2026La designación de Osvaldo Llancafilo como secretario de Enlace Institucional dentro de la Jefatura de Gabinete no es un movimiento administrativo sino una señal política.

NeuquenNews

DE NUESTRA REDACCIÓN10/02/2026En distintos países se detectó que los puntajes de inteligencia dejaron de crecer como durante el siglo pasado, pero la ciencia advierte que no se trata de una generación “menos capaz”, sino del impacto de un entorno marcado por cambios educativos, hiperconectividad, falta de sueño y nuevas formas de aprendizaje que están redefiniendo cómo pensamos.

NeuquenNews

REGIONALES10/02/2026La Bancaria anunció un paro total de actividades a partir de las 11 y movilización en el centro neuquino. Advierten impacto de la reforma laboral sobre el convenio del sector y cuestionan el Fondo de Asistencia Laboral.

Neuquén Noticias

ACTUALIDAD11/02/2026La jornada estará marcada por un fuerte descenso térmico, cielo cubierto y viento persistente en gran parte de la provincia, con lluvias y nevadas en la zona cordillerana.

Neuquén Noticias

REGIONALES11/02/2026El dispositivo se implementará en forma simultánea a partir del jueves en cuatro puntos de la ciudad de Neuquén, con el objetivo de difundir información sobre el proceso de reinscripción a las becas.

Neuquén Noticias

ACTUALIDAD11/02/2026Trabajadores de la salud, docentes, estatales y organizaciones sociales iniciaron la jornada de lucha con una volanteada en los Puentes Carreteros que unen Neuquén y Cipolletti. La convocatoria continuará con una movilización a las 15 en el Monumento a San Martín, en rechazo al proyecto que se debate en el Congreso.

Neuquén Noticias

ACTUALIDAD11/02/2026El oficialismo también introdujo cambios en el financiamiento de obras sociales, la derogación de estatutos y el fondo de asistencia laboral.

Neuquén Noticias

NACIONALES11/02/2026El calendario de pagos de ANSES avanza con beneficios actualizados. Conocé qué terminaciones de DNI perciben sus haberes hoy, miércoles 11 de febrero 2026, cuáles son los montos vigentes con el aumento del 2,85% y quiénes reciben el refuerzo económico.