NeuquenNews

HORÓSCOPO CHINO10/02/2026Martes de acción inteligente, decisiones claras y avances visibles. El martes 10 de febrero de 2026 trae una energía de movimiento concreto. Es un día para hacer, resolver, avanzar y ordenar situaciones que venían demoradas. La vibración general favorece la acción consciente, la toma de decisiones prácticas y la resolución de temas pendientes.

NeuquenNews

HORÓSCOPO CHINO11/02/2026Miércoles de claridad interna, decisiones maduras y avance silencioso. El miércoles 11 de febrero de 2026 trae una energía de profundidad consciente. No empuja, no acelera, no exige: invita a pensar mejor, elegir mejor y actuar con más sentido. Es un día ideal para ajustar decisiones, revisar procesos, ordenar ideas y comprender con mayor claridad lo que está funcionando y lo que no.

Neuquén Noticias

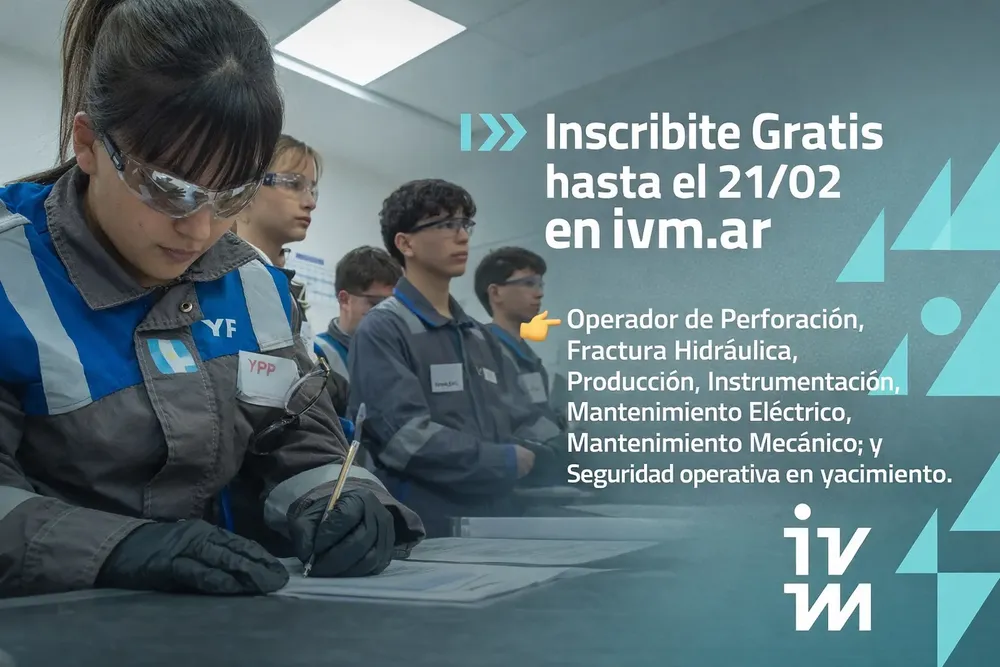

ENERGÍA09/02/2026En un contexto donde el desarrollo de Vaca Muerta exige cada vez más mano de obra calificada, la Fundación YPF impulsa una nueva convocatoria del Instituto Vaca Muerta (IVM), una iniciativa creada por la propia industria para formar a los técnicos que hoy demanda el crecimiento energético del país.

Neuquén Noticias

POLÍTICA10/02/2026La designación de Osvaldo Llancafilo como secretario de Enlace Institucional dentro de la Jefatura de Gabinete no es un movimiento administrativo sino una señal política.

NeuquenNews

MEDIO AMBIENTE10/02/2026El Centro PyME-ADENEU abrió la inscripción gratuita para una nueva edición del Taller de Huella de Carbono, una herramienta clave para que las pymes neuquinas midan sus emisiones, mejoren su eficiencia y se preparen para un mercado energético donde la sustentabilidad ya comienza a definir la competitividad.

NeuquenNews

ACTUALIDAD - DEPORTES10/02/2026El brasileño le envió a Lionel Messi y a sus hijos camisetas especiales con una dedicatoria cargada de simbolismo futbolero. El gesto, difundido por el Santos, emocionó a la familia del capitán argentino y volvió a mostrar la amistad que los une desde sus días en Barcelona.

NeuquenNews

DE NUESTRA REDACCIÓN10/02/2026En distintos países se detectó que los puntajes de inteligencia dejaron de crecer como durante el siglo pasado, pero la ciencia advierte que no se trata de una generación “menos capaz”, sino del impacto de un entorno marcado por cambios educativos, hiperconectividad, falta de sueño y nuevas formas de aprendizaje que están redefiniendo cómo pensamos.

Neuquén Noticias

NACIONALES10/02/2026La inflación de enero de 2026 fue de 2,9% y acumuló 32,4% en los últimos 12 meses, informó este martes el INDEC. La variación mensual mostró una aceleración de 0,1 puntos porcentuales contra diciembre.

NeuquenNews

REGIONALES10/02/2026La Bancaria anunció un paro total de actividades a partir de las 11 y movilización en el centro neuquino. Advierten impacto de la reforma laboral sobre el convenio del sector y cuestionan el Fondo de Asistencia Laboral.

Neuquén Noticias

ACTUALIDAD11/02/2026Trabajadores de la salud, docentes, estatales y organizaciones sociales iniciaron la jornada de lucha con una volanteada en los Puentes Carreteros que unen Neuquén y Cipolletti. La convocatoria continuará con una movilización a las 15 en el Monumento a San Martín, en rechazo al proyecto que se debate en el Congreso.